Sổ tiết kiệm được hiểu như thế nào?

Sổ tiết kiệm không chỉ đơn giản là công cụ để tích lũy tiền mà còn là bảo chứng cho quyền lợi của người gửi tiền trong quá trình giao dịch với ngân hàng. Việc sở hữu một sổ tiết kiệm chính là sự chứng nhận về việc bạn đã tin tưởng và lựa chọn ngân hàng là nơi để bảo vệ và phát triển tài sản cá nhân một cách bền vững và hiệu quả.

Theo Thông tư 48/2018/TT-NHNN, đặc biệt là theo khoản 1 Điều 7, sổ tiết kiệm được xác định là một loại chứng chỉ xác nhận quyền sở hữu tiền gửi tiết kiệm của người gửi tiền tại các tổ chức tín dụng. Thông qua sổ tiết kiệm này, người gửi tiền nhận được sự xác nhận chính thức về số tiền họ đã gửi tại ngân hàng.

Điều 7 cụ thể hóa rằng thẻ tiết kiệm hoặc sổ tiết kiệm (gọi chung là Thẻ tiết kiệm) là một giấy tờ pháp lý cho phép chủ sở hữu đủ điều kiện thực hiện các thao tác liên quan đến tiền gửi tiết kiệm tại bất kỳ điểm giao dịch hợp pháp nào thuộc mạng lưới hoạt động của tổ chức tín dụng. Điều này đảm bảo tính chính xác và bảo vệ quyền lợi của người gửi tiền trong quá trình giao dịch và quản lý tiền gửi của mình.

Sổ tiết kiệm không chỉ là một tài liệu xác nhận sở hữu tiền gửi mà còn là công cụ quan trọng trong việc thúc đẩy tính bảo đảm và minh bạch trong các hoạt động ngân hàng. Nhờ vào sổ tiết kiệm, người gửi tiền có thể dễ dàng theo dõi và kiểm soát các khoản tiền gửi của mình, đồng thời có thể yên tâm về tính an toàn và bảo mật của số tiền đã gửi.

Điều này cũng nhấn mạnh tính hợp pháp và tính hiệu quả của sổ tiết kiệm, đảm bảo rằng các giao dịch liên quan đến tiền gửi tiết kiệm đều được thực hiện trong phạm vi và điều kiện được quy định rõ ràng, mang lại lợi ích lâu dài cho người gửi tiền và hệ thống ngân hàng nói chung.

Trẻ em được đứng tên sổ tiết kiệm không?

Sổ tiết kiệm là một giấy tờ quan trọng xác nhận quyền sở hữu tiền gửi tiết kiệm của người gửi tại các tổ chức tín dụng. Được cấp và áp dụng trong các trường hợp khi người gửi tiền thực hiện giao dịch tại các điểm giao dịch hợp pháp thuộc mạng lưới hoạt động của ngân hàng, sổ tiết kiệm chứng minh rằng số tiền đã được gửi và quyền lợi liên quan đến lãi suất được áp dụng đối với số tiền đó. Vậy hiện nay Trẻ em được đứng tên sổ tiết kiệm không?

Theo quy định tại Khoản 2 Điều 3 của Thông tư 48/2018/TT-NHNN, người gửi tiền được xác định là công dân Việt Nam từ đủ 18 tuổi trở lên, có đầy đủ năng lực hành vi dân sự theo quy định của pháp luật để thực hiện các giao dịch gửi tiết kiệm. Điều này đảm bảo tính chính xác và bảo vệ quyền lợi của người gửi tiền trong quá trình giao dịch và quản lý tiền gửi của mình.

Đối với công dân Việt Nam dưới 18 tuổi, các quy định cụ thể như sau: Đối với những người từ đủ 15 tuổi đến dưới 18 tuổi, nếu không bị mất năng lực hành vi dân sự hoặc không bị hạn chế năng lực hành vi dân sự theo quy định của pháp luật, họ có quyền tự mình thực hiện giao dịch gửi tiết kiệm mà không cần sự đồng ý của người đại diện pháp luật.

Trường hợp những công dân Việt Nam dưới 15 tuổi hoặc bị hạn chế năng lực hành vi dân sự, họ phải thông qua người đại diện pháp luật (cha mẹ hoặc người giám hộ) để thực hiện giao dịch gửi tiết kiệm. Nếu có khó khăn trong nhận thức và làm chủ hành vi theo quy định của pháp luật, thì giao dịch cũng phải thông qua người giám hộ.

Luật hôn nhân và gia đình năm 2014 tại Khoản 1 Điều 76 quy định rằng, đối với quản lý tài sản riêng của con, nếu con đã từ đủ 15 tuổi trở lên, con có thể tự mình quản lý hoặc nhờ cha mẹ quản lý tài sản thay cho mình. Trường hợp con dưới 15 tuổi hoặc bị mất năng lực hành vi dân sự, cha mẹ là người quản lý tài sản riêng cho con, hoặc có thể ủy quyền cho người khác quản lý tài sản này. Khi con từ 15 tuổi trở lên hoặc khi con khôi phục năng lực hành vi dân sự đầy đủ, cha mẹ hoặc người quản lý tài sản riêng phải giao lại quản lý cho con, trừ khi có thỏa thuận khác giữa cha mẹ và con.

Đồng thời, theo Khoản 4 Điều 21 Bộ luật dân sự năm 2015, người từ đủ 15 tuổi đến dưới 18 tuổi có quyền tự mình thực hiện các giao dịch dân sự, ngoại trừ các giao dịch liên quan đến bất động sản, động sản phải đăng ký, cần sự đồng ý của người đại diện pháp luật.

Như vậy, căn cứ vào các quy định trên, trẻ từ đủ 15 tuổi đến chưa đủ 18 tuổi có quyền tự mở sổ tiết kiệm và quản lý tài sản của mình nếu không bị mất năng lực hành vi dân sự, hoặc không bị hạn chế năng lực hành vi dân sự theo quy định của pháp luật. Điều này cho phép các bậc phụ huynh, ông bà hoặc người thân gần có thể hỗ trợ và khuyến khích các em học sinh, học sinh mở sổ tiết kiệm từ sớm, giúp các em rèn luyện và phát triển thói quen tiết kiệm và quản lý tài chính hiệu quả từ khi còn nhỏ.

Xem ngay: Hồ sơ đăng ký hành nghề kiểm toán

Sổ tiết kiệm bao gồm những nội dung tối thiểu gì?

Với tính chất pháp lý rõ ràng, sổ tiết kiệm không chỉ là một giấy tờ xác nhận về việc gửi tiền mà còn là cơ sở để người gửi tiền có thể theo dõi và quản lý số tiền gửi của mình một cách hiệu quả và an toàn. Nó giúp đảm bảo tính chính xác và minh bạch trong các giao dịch tài chính, đồng thời bảo vệ quyền lợi của người gửi tiền trước các biến động có thể xảy ra trong quá trình giao dịch với ngân hàng.

Theo quy định tại Khoản 2 Điều 7 của Thông tư 48/2018/TT-NHNN, sổ tiết kiệm phải bao gồm các nội dung sau đây để đảm bảo tính chính xác và minh bạch trong việc quản lý tiền gửi của người gửi tiền tại tổ chức tín dụng:

a) Sổ tiết kiệm phải có tối thiểu các nội dung sau:

(i) Tên tổ chức tín dụng, con dấu của tổ chức tín dụng.

(ii) Họ tên và chữ ký của giao dịch viên, cũng như của người đại diện hợp pháp của tổ chức tín dụng.

(iii) Họ tên, số và ngày cấp giấy tờ xác minh thông tin của người gửi tiền hoặc của tất cả người gửi tiền (trong trường hợp gửi tiền chung), và thông tin của người đại diện theo pháp luật của người gửi tiền nếu có.

(iv) Số sổ tiết kiệm; số tiền gửi; đơn vị tiền tệ; ngày gửi tiền; ngày đến hạn (nếu là tiền gửi có kỳ hạn); thời hạn gửi tiền; lãi suất được áp dụng; phương thức trả lãi.

(v) Biện pháp để người gửi tiền tra cứu số tiền gửi tiết kiệm.

(vi) Xử lý đối với trường hợp sổ tiết kiệm nhàu nát, rách hoặc mất.

b) Ngoài các nội dung quy định tại điểm a, sổ tiết kiệm còn có thể bao gồm các nội dung khác theo quy định của tổ chức tín dụng, nhằm đáp ứng các yêu cầu cụ thể và nhu cầu của người gửi tiền.

Những nội dung này giúp đảm bảo rằng sổ tiết kiệm là một chứng từ hợp pháp, chứng minh quyền sở hữu tiền gửi của người gửi tiền tại tổ chức tín dụng. Đồng thời, việc quản lý và sử dụng sổ tiết kiệm được thực hiện một cách minh bạch và an toàn, bảo vệ quyền lợi của người gửi tiền một cách toàn diện.

Với các quy định này, sổ tiết kiệm không chỉ là một công cụ để tích lũy và giao dịch tài chính mà còn là bảo đảm cho sự an toàn và tin cậy trong giao dịch tài chính của người dân với các tổ chức tín dụng.

Mời bạn xem thêm:

- Hồ sơ đề nghị đăng ký mẫu séc trắng gồm những gì?

- Điều kiện bổ nhiệm thẩm phán sơ cấp hiện nay là gì?

- Điều kiện làm đại lý xổ số điện toán năm 2024 là gì?

Câu hỏi thường gặp

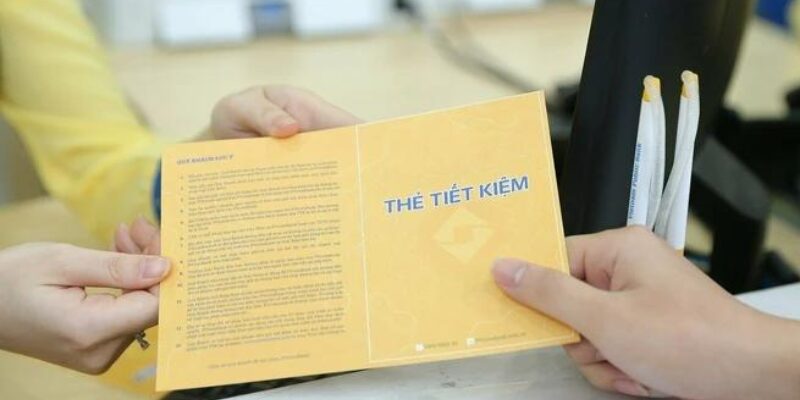

Sổ tiết kiệm vật lý (hay còn gọi là sổ giấy) là loại sổ được cấp khi khách hàng hoàn thành thủ tục đăng ký gửi tiền tiết kiệm. Để mở sổ, khách hàng chỉ cần đến trực tiếp quầy giao dịch và đem theo giấy tờ chứng minh nhân dân hoặc thẻ căn cước công dân.

Tiết kiệm trực tuyến là lựa chọn tiện lợi và linh hoạt cho khách hàng. Bạn có thể mở sổ tiết kiệm ở bất cứ đâu mà không cần phải di chuyển. Với việc đăng ký tài khoản ngân hàng và sử dụng dịch vụ Internet Banking hay Mobile Banking, việc mở sổ tiết kiệm trực tuyến trở nên đơn giản hơn bao giờ hết.