Căn cứ pháp lý

Luật Quản lý thuế 2019

Nợ thuế bao lâu thì bị cưỡng chế?

Nợ thuế thường phát sinh khi NNT không tuân thủ đúng các quy định về thời hạn và cách thức nộp thuế, phí, lệ phí, hoặc khi họ không thực hiện đúng nghĩa vụ thuế theo quy định của pháp luật. Những khoản nợ thuế này cần phải được quản lý và thu hồi bởi cơ quan thuế để đảm bảo tính công bằng trong thu thuế và nguồn lực cho ngân sách nhà nước.

Căn cứ vào điểm a khoản 1 Điều 2 của Thông tư 215/2013/TT-BTC quy định về các trường hợp bị cưỡng chế, chúng ta có những quy định sau đây:

Có một số trường hợp mà việc cưỡng chế trở thành biện pháp cần thiết. Đầu tiên, đối với người nộp thuế, có các tình huống sau:

- Người nộp thuế nợ tiền thuế, tiền chậm nộp tiền thuế đã quá 90 ngày kể từ ngày hết thời hạn nộp thuế hoặc hết thời hạn gia hạn nộp thuế theo quy định của Luật Quản lý thuế và của cơ quan nhà nước có thẩm quyền.

- Người nộp thuế còn nợ tiền thuế, tiền phạt, tiền chậm nộp tiền thuế và có hành vi bỏ trốn hoặc tẩu tán tài sản.

- Người nộp thuế không tuân theo quyết định xử phạt vi phạm hành chính về thuế trong vòng 10 ngày kể từ ngày nhận quyết định xử phạt vi phạm hành chính về thuế. Trong trường hợp quyết định xử phạt vi phạm hành chính về thuế có thời hạn thi hành lâu hơn 10 ngày mà người nộp thuế không tuân theo, thì họ sẽ bị cưỡng chế thi hành quyết định xử phạt vi phạm hành chính về thuế, trừ trường hợp được hoãn hoặc tạm đình chỉ thi hành quyết định xử phạt vi phạm hành chính về thuế.

Ngoài ra, còn có các trường hợp khác:

- Tổ chức tín dụng không tuân theo quyết định xử phạt vi phạm hành chính về thuế theo quy định của Luật Quản lý thuế và Luật Xử lý vi phạm hành chính.

- Tổ chức bảo lãnh nộp tiền thuế cho người nộp thuế: quá thời hạn quy định 90 ngày, kể từ ngày hết hạn nộp tiền thuế, tiền phạt, tiền chậm nộp tiền thuế theo văn bản chấp thuận của cơ quan thuế mà người nộp thuế chưa nộp đủ vào ngân sách nhà nước, thì bên bảo lãnh sẽ bị cưỡng chế theo quy định của Luật Quản lý thuế và Luật Xử lý vi phạm hành chính.

- Kho bạc nhà nước, cấp tỉnh, và cấp huyện (được gọi chung là kho bạc nhà nước) không thực hiện việc trích chuyển tiền từ tài khoản của đối tượng bị cưỡng chế mở tại kho bạc nhà nước để nộp vào ngân sách nhà nước theo quyết định xử phạt vi phạm hành chính về thuế của cơ quan thuế.

- Tổ chức và cá nhân có liên quan không tuân theo các quyết định xử phạt vi phạm hành chính về thuế của cơ quan có thẩm quyền.

Dựa vào quy định trên, nếu một doanh nghiệp nợ tiền thuế quá 90 ngày kể từ ngày hết thời hạn nộp thuế hoặc hết thời hạn gia hạn nộp thuế theo quy định của Luật Quản lý thuế 2019 và của cơ quan nhà nước có thẩm quyền, thì họ thuộc vào trường hợp bị cưỡng chế thuế.

Tiền thuế nợ được phân loại thành các nhóm nào?

Nợ thuế, theo định nghĩa, là tổng hợp các khoản tiền thuế, phí, lệ phí, các loại thuế từ đất, thuế từ khai thác tài nguyên khoáng sản và các khoản thu khác thuộc nguồn thu ngân sách nhà nước (NSNN), được quản lý và thu theo quy định của pháp luật bởi cơ quan thuế. Tuy nhiên, nó trở thành nợ thuế khi những khoản tiền này đã vượt quá thời hạn quy định mà người nộp thuế (NNT) chưa thực hiện việc nộp vào NSNN.

Theo Quyết định 2317/QĐ-TCHQ năm 2022 và điểm 2 Điều 4 về Quy trình Quản lý nợ thuế và khoản thu khác đối với hàng hóa xuất khẩu, nhập khẩu, quy định rõ các chỉ tiêu phân loại nợ như sau:

- Chỉ tiêu phân loại nợ:

- Tiền thuế và các khoản thu khác thuộc NSNN khi chưa hết thời hạn phải nộp gồm tiền thuế và các khoản thu khác thuộc NSNN đang trong thời hạn bảo lãnh; tiền thuế của các tờ khai hải quan đã thông quan hoặc giải phóng hàng trong tháng của doanh nghiệp ưu tiên; nợ của doanh nghiệp đang trong thời gian gia hạn, nộp dần; tiền thuế và các khoản thu khác thuộc NSNN của doanh nghiệp cung ứng hàng hóa, dịch vụ được thanh toán bằng nguồn vốn NSNN nhưng chưa được thanh toán; tiền phạt VPHC trong thời hạn thi hành quyết định.

- Nhóm nợ có khả năng thu gồm: a) Tiền thuế nợ quá hạn chưa quá 90 ngày: các khoản nợ thuế đã quá hạn từ 01 ngày đến 90 ngày kể từ ngày hết thời hạn nộp thuế. b) Tiền thuế nợ quá hạn quá 90 ngày: các khoản nợ thuế đã quá hạn quá 90 ngày kể từ ngày hết thời hạn nộp thuế. c) Nợ tiền phạt VPHC: khoản nợ phải nộp do quá thời hạn 10 ngày kể từ ngày nhận được quyết định xử phạt VPHC trong lĩnh vực hải quan hoặc quá thời hạn thi hành ghi trong quyết định xử phạt VPHC trong lĩnh vực hải quan. d) Nợ tiền chậm nộp thuế: khoản nợ phải nộp do chậm nộp tiền thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong quyết định ấn định thuế và văn bản xử lý về thuế của cơ quan có thẩm quyền.

- Nhóm nợ khó thu gồm:

- Nợ của người nộp thuế được pháp luật coi là đã chết, mất tích, mất năng lực hành vi dân sự chưa có đề nghị khoanh nợ, hồ sơ đề nghị xoá nợ.

- Nợ của người nộp thuế đang trong quá trình giải thể.

- Nợ của người nộp thuế đang trong thời gian làm thủ tục phá sản.

- Nợ của người nộp thuế đang trong giai đoạn bị điều tra, khởi tố hình sự, thụ lý hoặc chờ kết luận của cơ quan pháp luật, chưa thực hiện được nghĩa vụ nộp thuế.

- Nợ của người nộp thuế nhập khẩu linh kiện xe hai bánh gắn máy theo tỷ lệ nội địa hóa năm 2001, 2002.

- Nợ của người nộp thuế không còn hoạt động tại địa chỉ đã đăng ký.

- Nợ khó thu khác.

- Nhóm nợ được khoanh.

- Nhóm nợ chờ xử lý gồm:

- Nợ chờ miễn thuế, giảm thuế.

- Tiền thuế nợ đang khiếu nại.

Với các phân loại nợ này, quản lý nợ thuế và khoản thu khác đối với hàng hóa xuất khẩu, nhập khẩu trở nên rõ ràng và hiệu quả hơn.

Cơ quan thuế áp dụng các biện pháp nào nhằm cưỡng chế thi hành quyết định hành chính về quản lý thuế?

Nợ thuế thường xuất phát từ sự không tuân thủ quy định về thời hạn và cách thức nộp thuế, phí, lệ phí, hoặc do NNT không thực hiện đúng nghĩa vụ thuế theo quy định của pháp luật. Việc quản lý và thu hồi nợ thuế là một phần quan trọng của việc duy trì tính công bằng và hiệu quả của hệ thống thu thuế, đồng thời cung cấp nguồn lực cho ngân sách nhà nước để phục vụ cộng đồng và phát triển quốc gia. Cơ quan thuế áp dụng các biện pháp nhằm cưỡng chế thi hành quyết định hành chính về quản lý thuế như sau:

Theo khoản 1 Điều 125 của Luật Quản lý thuế 2019, các biện pháp cưỡng chế thi hành quyết định hành chính về quản lý thuế bao gồm:

- Trích tiền từ tài khoản của đối tượng bị cưỡng chế: Cơ quan thuế có quyền trích tiền từ tài khoản của đối tượng bị cưỡng chế để thi hành quyết định hành chính về quản lý thuế tại Kho bạc Nhà nước, ngân hàng thương mại, hoặc tổ chức tín dụng khác. Đồng thời, có thể thực hiện phong tỏa tài khoản để đảm bảo việc trích tiền được thực hiện.

- Khấu trừ một phần tiền lương hoặc thu nhập: Cơ quan thuế có thẩm quyền khấu trừ một phần tiền lương hoặc thu nhập của đối tượng bị cưỡng chế để đảm bảo việc nộp thuế được thực hiện.

- Dừng làm thủ tục hải quan đối với hàng hóa xuất khẩu, nhập khẩu: Trong trường hợp đối tượng bị cưỡng chế không tuân thủ quyết định hành chính về quản lý thuế, cơ quan thuế có thể áp dụng biện pháp dừng làm thủ tục hải quan đối với hàng hóa xuất khẩu hoặc nhập khẩu của đối tượng này.

- Ngừng sử dụng hóa đơn: Cơ quan thuế có quyền ngừng sử dụng hóa đơn đối với đối tượng bị cưỡng chế, đảm bảo rằng họ không thể tiến hành giao dịch kinh doanh bình thường.

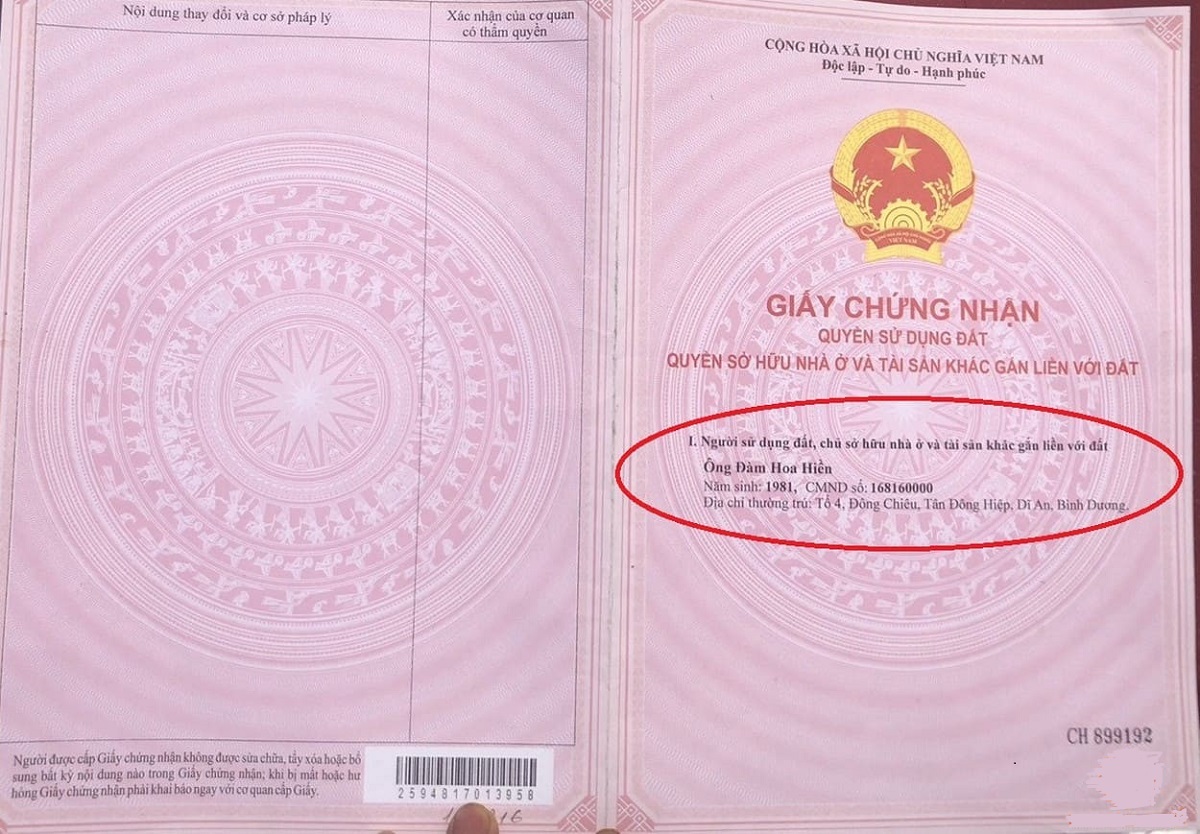

- Kê biên tài sản, bán đấu giá tài sản kê biên: Cơ quan thuế có thể kê biên tài sản của đối tượng bị cưỡng chế theo quy định của pháp luật. Khi cần thiết, tài sản kê biên có thể được bán đấu giá để đảm bảo thu hồi số tiền thiếu hụt thuế.

- Thu tiền, tài sản khác của đối tượng bị cưỡng chế: Cơ quan thuế có quyền thu hồi tiền, tài sản khác của đối tượng bị cưỡng chế mà cơ quan, tổ chức, hoặc cá nhân khác đang nắm giữ.

- Thu hồi giấy chứng nhận đăng ký doanh nghiệp và giấy phép: Cơ quan thuế có thể thu hồi giấy chứng nhận đăng ký doanh nghiệp, giấy chứng nhận đăng ký kinh doanh, giấy chứng nhận đăng ký hợp tác xã, giấy chứng nhận đăng ký đầu tư, giấy phép thành lập và hoạt động, giấy phép hành nghề của đối tượng bị cưỡng chế để đảm bảo tuân thủ quyết định hành chính về quản lý thuế.

Các biện pháp này nhằm đảm bảo tính công bằng và hiệu quả trong quản lý thuế và đảm bảo rằng đối tượng bị cưỡng chế phải tuân thủ quy định thuế theo luật pháp.

Tìm hiểu thêm các trường hợp cưỡng chế nợ thuế

Câu hỏi thường gặp

Quản lý nợ thuế được hiểu là quá trình, cách thức các cơ quan nhà nước có thẩm quyền mà cụ thể là cơ quan thuế thực hiện những biện kiểm soát và quản lý đối với những khoản tiền thuế nợ (các khoản tiền thuế ; phí, lệ phí; các khoản thu từ đất; thu từ khai thác tài nguyên khoáng sản và các khoản thu khác thuộc ngân sách nhà nước do cơ quan thuế quản lý thu theo quy định của pháp luật nhưng đã hết thời hạn quy định mà người nộp thuế chưa nộp vào ngân sách nhà nước).

Nguyên tắc áp dụng: Doanh nghiệp bị áp dụng biện pháp cưỡng chế tiếp theo khi không áp dụng được các biện pháp trước đó hoặc đã áp dụng mà vẫn không đủ tiền thuế nợ, tiền phạt, tiền chậm nộp tiền thuế theo quyết định hành chính thuế. Trường hợp cưỡng chế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập thì chỉ áp dụng đối với người nộp thuế là cá nhân.

| ❓ Câu hỏi: | Nợ thuế bao lâu thì bị cưỡng chế? |

| 📰 Chủ đề: | Luật Quản lý thuế |

| ⏱ Thời gian đăng: | 13/11/2023 |

| ⏰ Ngày Cập nhật: | 13/11/2023 |