Thuế nhập khẩu là gì?

Thuế nhập khẩu, một trong những biện pháp quan trọng của Chính phủ, được áp dụng đối với các mặt hàng nhập khẩu từ các quốc gia và vùng lãnh thổ khác. Mục tiêu chính của việc đánh thuế này không chỉ là để tăng nguồn thu cho ngân sách nhà nước mà còn nhằm giảm độ cạnh tranh giữa các mặt hàng nhập khẩu và các sản phẩm được sản xuất trong nước, đồng thời duy trì cân bằng trong cán cân thương mại. Đôi khi, thuế nhập khẩu còn được sử dụng như một công cụ ngăn chặn hành vi phá giá, bằng cách tăng giá nhập khẩu, giúp bảo vệ các doanh nghiệp nội địa khỏi những biến động thị trường không lợi.

Hệ thống thuế xuất – nhập khẩu thường gồm thuế nhập khẩu và thuế xuất khẩu, đôi khi được gọi chung là thuế quan. Thuế nhập khẩu và thuế xuất khẩu điều chỉnh luồng hàng hóa qua biên giới, tạo ra một cơ sở thuế công bằng và bảo vệ nguồn thu nhập của quốc gia.

Đặc điểm của thuế nhập khẩu nằm ở việc nó là một loại thuế gián thu được áp dụng trực tiếp vào các hàng hoá nhập khẩu. Chi phí thuế này thường đã được tính vào giá bán của hàng hoá, nên người tiêu dùng cuối cùng sẽ chịu trách nhiệm trả phí. Điều này giúp Chính phủ có nguồn thu nhập ổn định từ quá trình nhập khẩu.

Khác với việc đánh thuế vào dịch vụ, thuế nhập khẩu chỉ tập trung vào hàng hoá. Những công ty và doanh nghiệp có hợp pháp nhập khẩu hàng hoá qua biên giới Việt Nam sẽ là những đối tượng chịu trách nhiệm nộp thuế này. Qua đó, thuế nhập khẩu không chỉ là nguồn thu quan trọng mà còn là công cụ quản lý linh hoạt giúp duy trì sự cân bằng và phát triển bền vững cho nền kinh tế quốc gia.

Đối tượng nộp thuế nhập khẩu là những ai?

Thuế nhập khẩu không chỉ là nguồn thu quan trọng cho ngân sách quốc gia mà còn là công cụ quản lý thông minh để duy trì sự cân bằng và công bằng trong nền kinh tế. Qua đó, chính sách thuế nhập khẩu đóng vai trò quan trọng trong việc thúc đẩy sự phát triển bền vững và ổn định cho đất nước

Theo quy định của Điều 3 trong Luật Thuế Xuất khẩu và Thuế Nhập khẩu năm 2016, nguồn thu nhập từ thuế nhập khẩu chủ yếu đến từ các đối tượng sau:

1. Doanh nghiệp, tổ chức và cá nhân nhập khẩu hàng hoá: Đây là những đơn vị hoặc cá nhân có hoạt động nhập khẩu hàng hoá từ các quốc gia và vùng lãnh thổ khác về Việt Nam. Chính họ sẽ là những người chịu trách nhiệm nộp thuế nhập khẩu theo quy định của luật.

2. Tổ chức nhận uỷ thác nhập khẩu hàng hoá: Điều này áp dụng cho những tổ chức được ủy thác và phụ trách quá trình nhập khẩu hàng hoá thay mặt cho các doanh nghiệp hoặc cá nhân khác. Tổ chức này cũng phải chịu trách nhiệm nộp thuế nhập khẩu theo quy định của Luật Thuế.

3. Cá nhân có hàng hoá nhập khẩu khi nhập cảnh hoặc nhận hàng ở biên giới Việt Nam: Các cá nhân có hành vi nhập khẩu cá nhân, chẳng hạn như mang theo hàng hoá khi nhập cảnh hoặc nhận hàng tại các cửa khẩu biên giới, cũng là đối tượng nộp thuế nhập khẩu.

4. Đại lý làm thủ tục hải quan được uỷ quyền nộp thuế: Những đại lý chuyên nghiệp, được ủy quyền để thực hiện các thủ tục hải quan và nộp thuế nhập khẩu thay cho các doanh nghiệp hoặc cá nhân cũng nằm trong danh sách đối tượng chịu trách nhiệm nộp thuế.

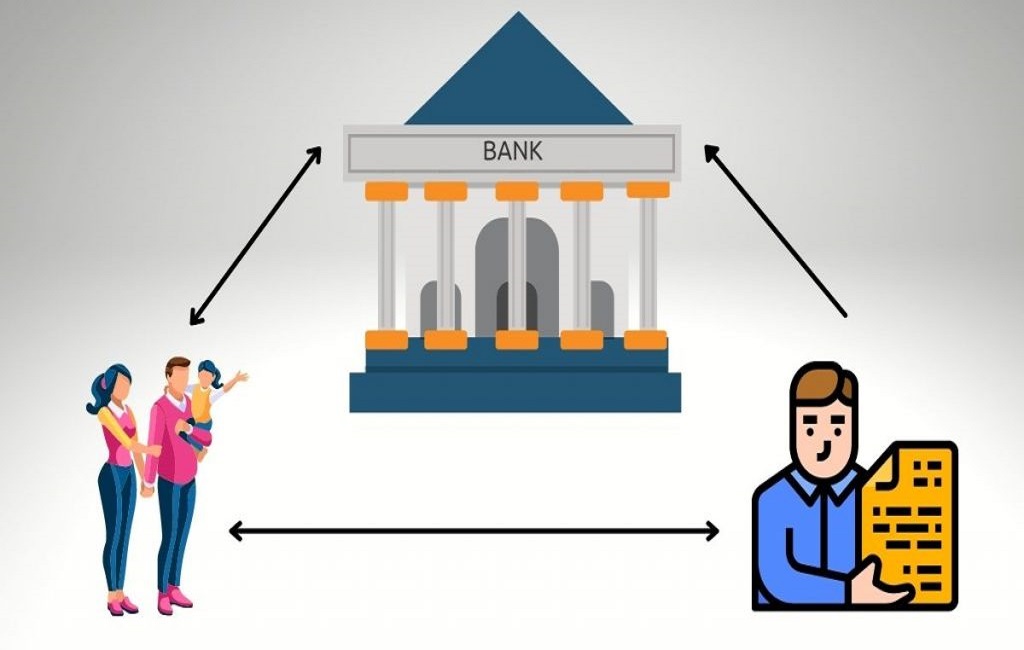

5. Ngân hàng, tổ chức tín dụng nộp thay thuế theo quy định: Ngoài các đối tượng trực tiếp liên quan đến quá trình nhập khẩu, các ngân hàng và tổ chức tín dụng tham gia nộp thuế theo quy định cũng là một yếu tố quan trọng để đảm bảo quy trình tài chính liên quan đến thuế nhập khẩu diễn ra mạch lạc và minh bạch.

Tổng cộng, sự liên quan giữa các đối tượng nộp thuế nhập khẩu và quy định của Luật Thuế Xuất khẩu và Thuế Nhập khẩu 2016 nhấn mạnh sự minh bạch và trách nhiệm trong việc quản lý nguồn thu nhập từ hoạt động nhập khẩu.

>>>Xem thêm: chia tài sản thừa kế không di chúc

Thuế nhập khẩu tính như thế nào?

Cơ cấu tính thuế nhập khẩu là một quy trình quan trọng để xác định mức thuế mà doanh nghiệp hoặc cá nhân phải nộp khi nhập khẩu hàng hoá vào quốc gia. Theo công thức được đề cập trong quy định, thuế nhập khẩu (Thuế NK) được tính dựa vào giá nhập tại cửa khẩu đầu tiên và áp dụng thuế suất tương ứng. Công thức này giúp đảm bảo tính công bằng và minh bạch trong việc đánh giá và thu thuế.

Cụ thể, công thức tính thuế nhập khẩu được mô tả như sau:

Thuế NK = Giá tính thuế NK x Thuế suất thuế NK

Ở đây:

– Giá tính thuế NK: Là giá nhập tại cửa khẩu, tức là giá mà doanh nghiệp hoặc cá nhân phải trả khi hàng hoá đến cửa khẩu nhập đầu tiên. Đây là một yếu tố chính quyết định mức thuế nhập khẩu.

– Thuế suất thuế NK: Là tỷ lệ phần trăm được áp dụng lên giá tính thuế NK để xác định mức thuế cần nộp. Quy định rõ ràng về các mức thuế suất khác nhau, có thể thay đổi tùy thuộc vào loại hàng hoá và quy định của từng quốc gia.

Sự đa dạng trong thuế suất thuế NK phản ánh sự linh hoạt của chính phủ trong việc điều chỉnh thuế theo từng ngành, từng loại hàng hoá để đảm bảo công bằng và khuyến khích các hoạt động kinh doanh. Đồng thời, điều này cũng có thể là một biện pháp điều chỉnh thị trường và khuyến khích xuất khẩu hoặc nhập khẩu của những mặt hàng cụ thể.

Bài viết liên quan:

- Mẫu giấy đề nghị giảm thuế thu nhập cá nhân mới năm 2024

- Hướng dẫn tính thuế TNCN cho cộng tác viên chuẩn pháp lý

- Thủ tục đăng ký mã số thuế cho văn phòng đại diện năm 2024

Câu hỏi thường gặp

Khi xác định giá tính thuế XNK doanh nghiệp và cá nhân lưu ý:

Giá tính thuế thì giá tính thuế được xác định theo hợp đồng trong trường hợp có hợp đồng mua bán và có đủ các chứng từ hợp lệ, đủ điều kiện để xác định.

Giá tính thuế áp dụng theo biểu giá do Chính phủ quy định trong trường hợp hàng hoá XNK theo phương thức khác hoặc giá ghi trên hợp đồng quá thấp so với giá mua bán tối thiểu thực tế tại cửa khẩu.

Giá tính thuế tính bằng đồng Việt Nam. Trường hợp là ngoại tệ thì được quy đổi ra đồng Việt Nam theo tỷ giá mua vào do Ngân hàng nhà nước công bố tại thời điểm tính thuế.

Căn cứ theo quy định của Luật Thuế xuất khẩu, thuế nhập khẩu 2016 thì thời điểm tính thuế XNK là thời điểm đăng ký tờ khai hải quan. Thời điểm đăng ký tờ khai hải quan thực hiện theo quy định của pháp luật về hải quan.