Đối tượng nào được giảm thuế thu nhập cá nhân?

Thuế thu nhập cá nhân (Personal Income Tax) là một khoản tiền mà những người có thu nhập phải trích nộp từ một phần của thu nhập của họ vào ngân sách nhà nước. Được áp dụng thông qua quy định của hệ thống thuế, thuế thu nhập cá nhân thường được trích trực tiếp từ mức lương của người lao động hoặc từ các nguồn thu nhập khác, như thu nhập từ đầu tư, chuyển nhượng tài sản, hoặc các nguồn thu khác.

Dựa trên quy định của Điều 5 Nghị định 65/2013/NĐ-CP về việc giảm thuế thu nhập cá nhân, chính sách này đặt ra một cơ chế hỗ trợ đặc biệt đối với những người nộp thuế gặp khó khăn do các tác động của thiên tai, hỏa hoạn, tai nạn, hoặc bệnh hiểm nghèo đến mức độ ảnh hưởng đến khả năng nộp thuế của họ.

Theo quy định chi tiết, nếu một người nộp thuế đang phải đối mặt với những khó khăn kinh tế do những sự kiện ngoại ý như thiên tai, hỏa hoạn, tai nạn, hoặc bệnh hiểm nghèo, và điều này gây thiệt hại đến khả năng nộp thuế của họ, họ sẽ được xét giảm thuế tương ứng với mức độ thiệt hại mà họ phải chịu. Quan trọng là việc giảm thuế này không được vượt quá số thuế phải nộp theo quy định.

Chính phủ đã giao cho Bộ Tài chính trách nhiệm quy định thủ tục và hồ sơ cũng như quy trình cụ thể liên quan đến việc xét giảm thuế thu nhập cá nhân trong trường hợp nói trên. Điều này giúp đảm bảo rằng quy trình xét giảm thuế diễn ra một cách minh bạch và công bằng, đồng thời tạo điều kiện thuận lợi cho những người nộp thuế đang phải đối mặt với khó khăn khẩn cấp.

Chính sách giảm thuế trong trường hợp này không chỉ là biện pháp giúp đỡ tài chính cá nhân mà còn là một biểu hiện của sự quan tâm và hỗ trợ từ phía chính phủ đối với những người dân gặp khó khăn đặc biệt do những sự kiện khẩn cấp và bất ngờ.

Cách để xác định số thuế thu nhập cá nhân được giảm?

Mục tiêu chính của thuế thu nhập cá nhân không chỉ là để thu được nguồn thu nhập cho ngân sách nhà nước mà còn là để tạo ra sự công bằng trong việc phân phối gánh nặng thuế. Hệ thống thuế này không đánh thuế vào những cá nhân có thu nhập thấp, nhằm bảo vệ nhóm dân số này khỏi áp lực tài chính nặng nề. Điều này đồng nghĩa với việc thuế thu nhập cá nhân đóng một vai trò quan trọng trong việc giảm khoảng cách chênh lệch giữa các tầng lớp xã hội.

Theo quy định của Điều 4 Thông tư 111/2013/TT-BTC, chính sách giảm thuế thu nhập cá nhân dành cho những người gặp khó khăn do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo được quy định cụ thể và minh bạch. Nguyên tắc chính là giảm thuế tương ứng với mức độ thiệt hại nhưng không vượt quá số thuế phải nộp theo quy định của Luật thuế Thu nhập cá nhân và Nghị định 65/2013/NĐ-CP.

Quy trình xét giảm thuế được thực hiện theo năm tính thuế, trong đó người nộp thuế gặp khó khăn trong năm tính thuế nào thì sẽ được xét giảm số thuế phải nộp của năm đó. Số thuế phải nộp là tổng số thuế thu nhập cá nhân, bao gồm thuế từ đầu tư vốn, chuyển nhượng vốn, chuyển nhượng bất động sản, trúng thưởng, bản quyền, nhượng quyền thương mại, thừa kế, kinh doanh và tiền lương, tiền công.

Để xác định mức độ thiệt hại và số thuế giảm, cơ sở là tổng chi phí thực tế để khắc phục thiệt hại trừ đi các khoản bồi thường nhận được từ bảo hiểm hoặc từ tổ chức, cá nhân gây ra tai nạn. Số thuế giảm được xác định theo hai trường hợp: trong trường hợp số thuế phải nộp lớn hơn mức độ thiệt hại, số thuế giảm bằng mức độ thiệt hại; còn trong trường hợp số thuế phải nộp nhỏ hơn mức độ thiệt hại, số thuế giảm bằng số thuế phải nộp.

Quy trình thủ tục và hồ sơ xét giảm thuế sẽ được thực hiện theo văn bản hướng dẫn về quản lý thuế, nhằm đảm bảo tính công bằng và minh bạch trong việc xác định và xử lý các trường hợp giảm thuế thu nhập cá nhân.

>>>Tìm hiểu thêm: Giấy chứng nhận lưu hành thuốc thú y

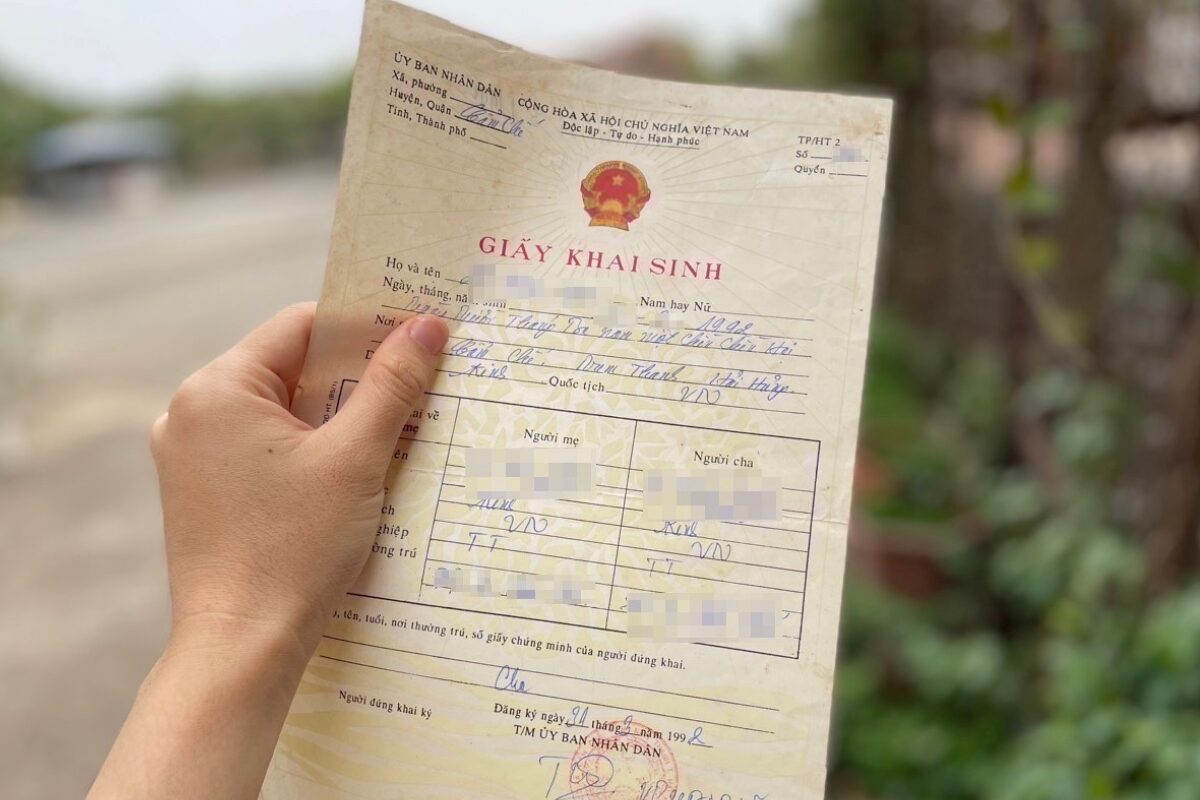

Mẫu giấy đề nghị giảm thuế thu nhập cá nhân mới năm 2024

Đơn xin giảm thuế thu nhập cá nhân mới nhất năm 2024, theo hướng dẫn của Thông tư 80/2021/TT-BTC, đã được cập nhật theo Mẫu 01/MGTH ban hành kèm theo thông tư này. Đây là một công cụ quan trọng cho những người nộp thuế muốn đề xuất giảm thuế dựa trên các điều kiện đặc biệt như khó khăn do thiên tai, hỏa hoạn, tai nạn, hoặc bệnh hiểm nghèo, theo quy định của Luật thuế Thu nhập cá nhân và các văn bản hướng dẫn liên quan.

Loading…

Loading…

Mời bạn xem thêm:

- Hồ sơ cấp lại giấy phép tài nguyên nước năm 2024 gồm những gì?

- Mẫu đơn đề nghị cấp giấy phép phân phối rượu

- Mẫu đơn đề nghị cấp giấy phép di dời công trình mới năm 2024

Câu hỏi thường gặp

Có 2 đối tượng phải nộp thuế thu nhập cá nhân: Cá nhân cư trú và cá nhân không cư trú tại Việt Nam có thu nhập chịu thuế. Cụ thể:

Với cá nhân cư trú: Thu nhập chịu thuế là khoản phát sinh trong và ngoài lãnh thổ Việt Nam (không phân biệt nơi trả thu nhập)

Với cá nhân không cư trú: Thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam (không phân biệt nơi trả và nhận thu nhập).

Thuế thu nhập cá nhân là loại thuế tính theo tháng, có thể kê khai theo tháng hoặc quý, nhưng sẽ quyết toán theo năm. Có 3 cách tính thuế thu nhập cá nhân dành cho 3 đối tượng khác nhau:

Cá nhân cư trú ký hợp đồng lao động có thời hạn từ 3 tháng trở lên: Tính thuế thu nhập cá nhân theo biểu thuế lũy tiến từng phần.

Cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng: Khấu trừ 10%

Cá nhân không cư trú (thường là người nước ngoài): Khấu trừ 20%

Lưu ý: Theo Điều 11 Luật Thuế thu nhập cá nhân năm 2007 sửa đổi, bổ sung, thuế thu nhập cá nhân sẽ được tính tại thời điểm trả thu nhập.